3月11日、「フィンテックとこれからの金融システムのあり方」と題する公開シンポジウムが東京大学にて開催された。主催は東京大学金融教育研究センター。同シンポジウムにはアフラックシニアアドバイザー(元日本銀行理事・元大蔵省銀行局調査課長)木下信行氏らが登壇。

木下氏は「現在の銀行法が制定された際に担当課長でしたので、その想いも含めた説明もさせていただきたい。」と冒頭で述べ、フィンテック・ブロックチェーン・仮想通貨をキーワードに、ITの侵攻が既存の金融ビジネスにもたらすインパクト、そしてこの変化に対して“政府”はどのように対応するべきかという観点から講演を行った。

アフラックシニアアドバイザー(元日本銀行理事・元大蔵省銀行局調査課長)木下信行氏

フィンテックの「需要者」と「供給者」は?

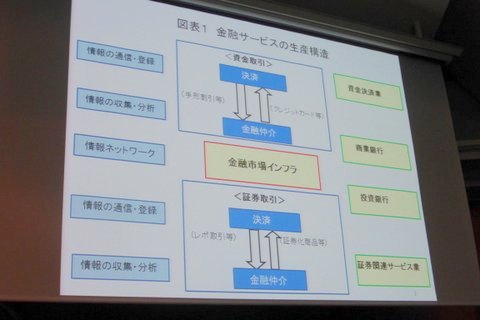

まず、フィンテックは金融サービスを生産する「道具」を提供するものにあたる。フィンテックの市場において、需要者側になるのが金融機関であり、供給者側に来るのがイノベーターであるとみることができるとし、さらにここで、フィンテックの需要者側に位置する金融機関が現在提供している金融サービスについて以下のように整理した。

「金融サービスの対象は資金、そして有価証券。利用者との間では色々な取引がされており、その取引は、決済と、決済に必要なお金の仲介という二つの機能を持つ。金融サービスの最も普遍的な生産事業者は商業銀行、いわゆる銀行。銀行は、資金取引では、決済サービスと金融決済サービスを組み合わせて統合生産している。このような銀行の資金取引に関わる金融サービスは、国全体のインフラといえる。」と述べ、銀行の社会的意義を説いた。また、こうした金融サービスのオペレーションは、ある種の“情報ネットワーク”のなかで行われる、と木下氏。

「決済は常に情報の通信とリンクする。例えばある人にお金を貸していいのかどうかを審査するときも情報の収集、分析が伴う。このように、色んな商業銀行および中央銀行がなす金融市場インフラを、オペレーションの面からみるとひとつの情報ネットワークであると見ることができる。」

一方フィンテックの供給サイドについてはどうか。木下氏はフィンテックの供給サイドではテクノロジーの発達により情報処理能力が高まり、コストが低落したことで玉石混交の金融サービスが誕生しはじめていることを述べた。(「ムーアの法則」「iPad2と同等の計算能力を持つハードウェアのコストの推移」を示すグラフ)

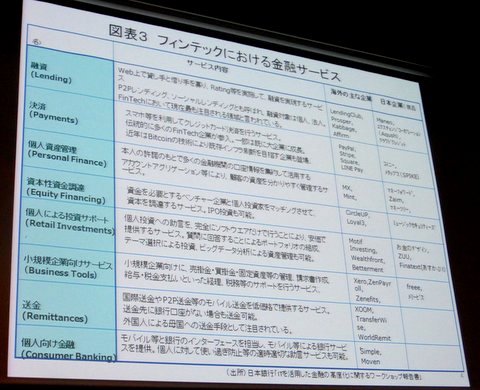

「融資、決済、個人投資管理、資本制資金調達、個人による投資サポート…ありとあらゆるサービスが生まれてきている。これは技術レベルに対応するもの。かつての商業銀行が、情報管理、契約管理関する共通の知識をもとに、統合的なサービスを、特殊な知識を持っている人たちによって提供してきたものの、昨今のITの侵攻に伴い、そうした銀行による知的な組み合わせが必ずしも必要ではなくなってきた。」

以上現在の「金融機関(特に銀行)」が果たす社会的意義、さらに「イノベーター」側に起きている変化について概説した。木下氏は冒頭金融サービスを生産する道具を提供するものと説明したが、ここで再度、モバイル・P2P・ビッグデータの3つの単語を用いてフィンテックの説明を行なった。

「金融分野以外では既に全面的に定着して我々の生活に定着しているモバイルデバイスやP2Pの普及、ビッグデータがようやく金融サービスにも普及したものがフィンテックにあたる。」

金融分野にのみモバイル・P2P・ビッグデータの活用が遅れた理由

ではなぜ金融分野でのみこれら3つの普及が遅れてきたのか。理由はセキュリティの問題にあると木下氏は指摘する。

「とりわけ決済の手続きを行う際、例えば送金依頼に関するような重要な情報が的確に伝達されること、そして決済の結果渡されるものがちゃんと値打ちのあるものであることの二つが必要。また、そうしたサービスを提供できるためには、色んな取引当事者が、色んな銀行、色んな決済サービス事業者と取引をしていても、ワールドワイドに取引が出来るようにネットワークを成していなければならない。」

このネットワークについて、日本の銀行は典型的なハブ型ネットワーク(メッシュ型ネットワークと比してリスクが真ん中(一部)に集中する。真ん中を壊すと全部が壊れる構造。)になっているため「中心にあるデータベースサーバを守らなければならず、伝統的に、銀行は中心部への攻撃を防ぐために、決済サービスの提供のために使うコンピューターをほとんど変えてこなかった。攻撃と防御をバランスしていった結果、元のかたちに近いものにとどまったということになる。」

しかしその一方で銀行にとっての顧客にあたる企業は、海外進出を盛んにし、(金融機関がクローズなシステムの中で必死にセキュリティを守るのに対して)企業の方はオープンなネットワーク、そしてグローバルな環境の中で活動パターンを広げていく。したがって企業の活動の仕方に見合った決済サービスを提供していかなればならなくなった。

1グローバルに活動し、時差が発生していくなかでの金融サービスの提供時間の延長

2銀行に入金すると即座に入金された旨がサービス提供者に通知されるような、リアルタイムな通知システムの構築

以上の二つが特に銀行の決済システムに対して、企業サイドから要求されている。このように要求されるのは、そもそも国内の、円の決済に限られていることに起因する問題といえるが、この要求に対応しうるという点で大きな意味を持ってくるのが仮想通貨である。

クロスボーダーに、円という枠組みを突破しうる仮想通貨

木下氏は現在の銀行が提供しているサービスに内在する課題を克服する点に仮想通貨を説いたうえで、仮想通貨が普及することを可能にするための枠組みを技術的・社会的双方の観点から説明した。

仮想通貨を可能にする技術的枠組みについては「仮想通貨を可能にする暗号方式自体は20年前からある。本来銀行の決済システムは、最も重要な預金情報をふくんだデータベースをしっかり“守る”ことによってリスク管理していた。これに対しブロックチェーンは逆で、データベースを外に出す。色んな人に見てもらう。皆が見ていることによってセキュリティが担保される真逆の仕組みをとる。」と述べ、この仕組みは、銀行がコンピューターの性能向上へ対応しなければならないという課題を解消する意義を持つと指摘した。

仮想通貨を可能にする社会的枠組みについて「通貨とは、擬装されないで信用を担保することが必要。いままでの銀行券、預金に対しては、この社会的枠組みが既に確立していたが、ビットコインのような仮想通貨では決済価値の安定を保つための社会的枠組みがほんとうに動くのかどうかについて議論の余地があり将来的にその通貨の中央銀行ができるのかどうかという興味深い課題が残されている。」と述べたものの、当面、例えば「ブロックチェーンを使った決済サービスでは、擬装を防ぐというところでは利用者が、自分の端末によって偽造を監視するというセルフサービスになっている。したがってサービスを使うにあたっての時間・上限金額にかかる制限が、原理的にはなく、取引においても有利に働く。」という前向きな見解も示した。

ブロックチェーンによる決済サービスは、現在の銀行決済を置き換えうる

続いてセキュリティを確保しながら情報送付をする技術の一つとして注目されるブロックチェーン技術へも木下氏は言及した。同技術が金融業界における既存の決済サービスにどのような影響をもたらすかにつき

「よく出てくる話として、企業間の決済では、銀行送金では明細帳簿がついていないため、送金されたお金が何の取引に対応するのかわからないことがよくある。困る企業がよく出てくる、とりわけインターナショナルな取引ではそうだと言われているが、それはある意味、取引と支払を別にやっているからなので、こういうブロックチェーンを用いた仕組みで1つ1つリアルタイムにやればこういった問題はなくなる。あたかも現金でスーパーで物を買うのと同じように企業間取引が出来るようになる。こうした時間の制約や情報の制約がなくなることは決済サービスにとっては大きなメリット。」

ブロックチェーンを使った決済サービスが従来型の銀行の決済ネットワークを使った決済サービスを置き換えていくことはほぼ間違いないのではないか、と結論づけ、昔の国際電話がスカイプに置き換わったように、ブロックチェーンを使った決済サービスが現在の銀行が提供する決済サービスに原理的には置き換えられうると説明した。

また、決済サービス以外での活用例としては「例えば電子商取引においてモノを購買する際に、お金は送ったけれどモノは来ないかもしれないという不安がどうしてもお客さんにはある。けれどこうした(ブロックチェーンを活用した)仕組みを使っていけば、モノがちゃんと届いたという情報と引き換えにお金を渡すという情報を渡すことも可能になる。すると取引自体も活発化してくる。したがって商取引とリンクした決済サービスを提供する事業者が出て来てもおかしくない。銀行の決済サービスを高度化していくことと、商取引に伴う決済サービスが拡大していくと、これらのサービス同士は競争することとなる。」

フィンテックに政府はどう対応するか 残された法的課題

こうした状態に対して政府としてはどうしていけばいいのか。木下氏は「今なされている報道によると、現行の規制はフィンテックのサービスの足手まといになっているような旨の主張がされているが、11年前にこういったことがあると思って規程をいれていた。例えば銀行法を見てみると、銀行の関連業務の中に電気通信業務を書いている。当時金融業界の方に配られた書類を見てみるとスーパーマーケットでデビットカードを使って現金を使わないということは差し支えない、むしろやってほしいという旨のメモも配っている。」と述べ現在おきている様な変化を予測した法的枠組みをそもそもつくっていた旨の発言をした。

その上で、法的な規制が緩和したとしても、緩和状態において合法的な行為が成熟すれば、またその状況が拘束的だと認識されること、さらに法定するのにかかる時間が長すぎることと、法定に際して民主的プロセスに則らなければならないこととのバランスの問題を指摘した。

また、現行の規制は最終的には刑事罰で担保されているものの、刑事罰で担保されているということは、検察当局は、起訴するのは任意であり、特に銀行法のケースでは「なぜこれが違反で検挙されて、なぜこれは違反でないのか正直私にもわかりにくいころ」と木下氏。刑事罰が伴うにも関わらずケースに応じた起訴がされており、これは新しく参入してビジネスをしようとする事業者にとっても、いつ起訴されるかわからないことを意味する。したがって最終的に刑事罰で規制を担保する公法というやり方でそもそも規制をしていて良いのか、という議論に繋がる。この点木下氏は「事業者が常に“たぶん大丈夫だろうけど万が一逮捕されたらどうしよう”というような心配を抱えながらイノベーションをすることになってしまう。もう少し民事法と公法の組み合わせをしていかなければ。」とコメントした。

規模ではなく、“玉石混交で企業が興隆していく”イノベーション環境を

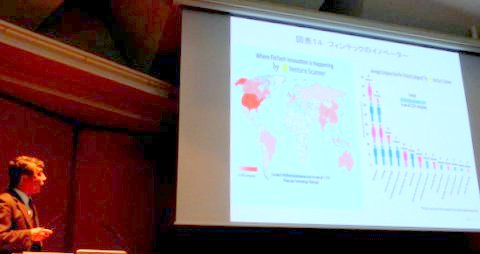

最後に、フィンテックという切り口から日本がイノベーションを起こしにくい環境にある、という認識が示された。「フィンテックというのは金融サービスにITを使って色んなイノベーションを起こしていく。その需要サイドは日本の銀行、証券会社といえるが、供給サイドは主にアメリカ、イギリス、ドイツ、中国であり日本にはなかなかイノベーターが出てこない。また海外におけるイノベーションは200、300名規模の小さい会社が行っているが、日本では大企業、研究所等がするというやり方であって、相当カルチャーも違う。ここで論じているイノベーションの在り方は、金融に限った話ではなく、ありとあらゆる分野でこういったことがありえる。」

またアメリカのベンチャー企業の資金規模を示すスライドとともに「向こうでは一社あたり100万ドル規模。イノベーションを起こすのにお金が足りないからという話ではなく、むしろこの1万社が玉石混交でどんどん出ていくという環境になっているか、という点で日本は問題なのではないか。」と述べた。その上で、フィンテックを含む、イノベーションを起こす環境整備にむけ、R・ライタン著『成長戦略論』を参照しながら「外国人起業人材の受け入れ・企業の組織・課税形態の多様化」をはじめとした制度的課題、改善しうる点について挙げられたところで、木下氏の講演は幕を閉じた。

(取材・文・写真 北原梨津子)